Cosa cambia dal 1° gennaio 2021

Dal 1° gennaio 2021 Banca Generali S.p.A. applica le nuove regole europee in materia di classificazione di un cliente inadempiente rispetto a un credito concesso dalla banca (cosiddetto "default"), introdotte dall'Autorità Bancaria Europea (EBA)1 e recepite a livello nazionale dalla Banca d'Italia2.

La nuova disciplina, nota come "Nuova Definizione di Default", stabilisce criteri più stringenti rispetto a quelli finora adottati sulle modalità di rimborso dei crediti da parte dei clienti, con l’obiettivo di uniformare le regole tra i diversi paesi dell'Unione Europea.

LE PRINCIPALI NOVITÀ

Quando scatta l'inadempienza

Regole Ante-Nuova definizione di default

Il passaggio a default avviene se la soglia di rilevanza è superata per oltre 90 giorni consecutivi.

La soglia di rilevanza è pari al 5% del maggiore dei due valori:

- media delle quote scadute o sconfinanti sull'intera esposizione3 rilevate su base giornaliera nell’ultimo trimestre precedente

- quota scaduta o sconfinante sull’intera esposizione riferita alla data della segnalazione

Nuove regole

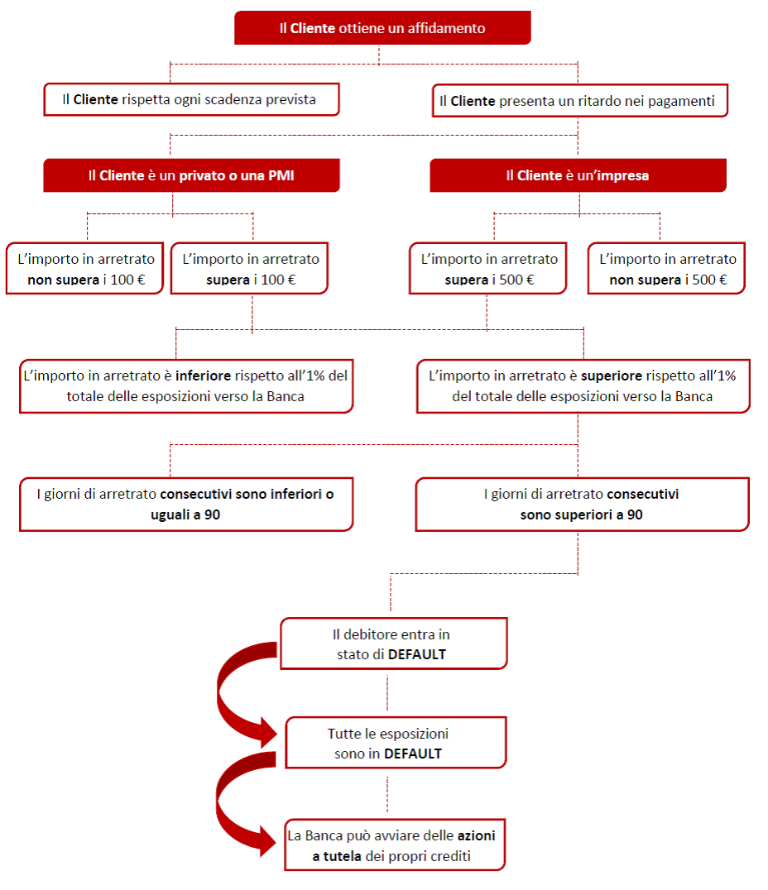

Il passaggio a default avviene automaticamente se entrambe le seguenti componenti della soglia di rilevanza sono superate per oltre 90 giorni consecutivi:

- in termini assoluti: euro 100 per le esposizioni al dettaglio (Persone Fisiche e PMI)4 ed euro 500 per le altre esposizioni (imprese)5;

- in termini relativi: 1% dell'importo complessivo di tutte le esposizioni del cliente verso la banca

Quando termina l'inadempienza

Regole Ante-Nuova definizione di default

Lo stato di default decade a partire dal momento in cui il cliente rientra dallo sconfino e/o ripiana i pagamenti arretrati

Nuove regole

Lo stato di default permane per almeno 90 giorni dal momento in cui il cliente rientra dallo sconfino e/o ripiana i pagamenti arretrati

Compensazioni tra le diverse posizioni del debitore nei confronti della banca

Regole Ante-Nuova definizione di default

Ammissibili

Nuove regole

Non ammissibili, anche in presenza di disponibilità su altre linee di credito non utilizzate dal cliente

Contagio del default tra clienti connessi

Regole Ante-Nuova definizione di default

In base a valutazione della banca

Nuove regole

Con riferimento alle obbligazioni congiunte (c.d. “cointestazione”) sono previste alcune nuove regole di contagio del default:

- se la cointestazione è in default, il contagio si applica alle esposizioni dei singoli cointestatari;

- se tutti i cointestatari sono in default, il contagio si applica automaticamente alle esposizioni della cointestazione.

Classificazione A Default: Quali Conseguenze Comporta

Con le nuove regole, dal 1° gennaio 2021, uno sconfinamento di conto corrente superiore a 100 euro per le esposizioni al dettaglio (500 euro per le altre esposizioni) protratto per oltre 90 giorni, che rappresenti più dell’1% del totale delle esposizioni verso la banca, potrebbe in futuro rendere più difficile l’accesso al credito bancario per il cliente e per eventuali cointestatari.

________

1Il Regolamento nella versione dell’ultimo aggiornamento, è disponibile sul portale online che permette di accedere al diritto dell'UE: https://eur-lex.europa.eu/homepage.html

2Circolare 272 (Matrice dei Conti) Paragrafo Qualità del Credito “Esposizioni scadute e/o sconfinanti deteriorate”, ” di cui al punto a) Singolo debitore

3ammontare complessivo dei debiti contratti da un cliente, persona fisica o impresa, nei confronti della banca

4persone fisiche, titolari di ditte, imprese individuali e imprese con fatturato < 5 mln e esposizione verso la banca < 1 mln

5In questo segmento rientrano tutti i clienti con un’esposizione maggiore di 1mln di euro

MECCANISMO DI CLASSIFICAZIONE

Essere informato sulle nuove logiche è dunque fondamentale per evitare di essere classificato come inadempiente e incorrere in eventuali azioni di recupero del credito da parte della banca, anche per sconfinamenti su conto corrente o per arretrati di pagamento di piccolo importo che attualmente non generano conseguenze in termini di classificazione.